インボイス制度とは? わかりやすく個人事業主、免税事業者など解説

更新日時 : 2023-09-30 15:53

個人事業主にとって消費税の負担が大きく変わる可能性があるインボイス制度。

いよいよ、10月1日から制度がスタートすることになり、対応が必要になっています。

ですが、インボイス制度は税に関する制度だけに内容は少しばかり複雑で、「調べていてもイマイチ頭に入ってこない」「自分にどの程度関わるのかよく分かっていない」そういった方も多いかもしれません。

声優さんの廃業など、個人事業主にとって厳しい時代が来る。こういった警鐘が多く聞こえてくるので、不安もあるかと思います。

そこで、この記事ではインボイス制度について、いつから始まるのか、そもそもインボイス制度とはどんな仕組みか、メリット・デメリットや今後の課題について、できるだけわかりやすく、解説していきます。

目次

インボイス制度とは?

インボイス制度とは、正式名称を適格請求書保存方式といい、消費税の仕入れ税額控除に関わる制度です。

現在の消費税は基本の10%と、軽減税率が適用される8%の2つの税率があります。

この2つの税率が混在する状況から税額計算時にミスや不正が発生しやすく、正しく消費税を徴収できていないことが問題視されています。

例えば、本来10%の税率で計算すべき取引をミスで8%と記帳してしまい、2%分の税が国庫に納められていない。

または、意図的に税率10%のところを8%と記帳し、税を誤魔化してしまう、こういった事態が起こっています。

インボイス制度では適格請求書を発行・保存することで個別の取引の税率を正しく把握し、消費税を正しく徴収することが期待されています。

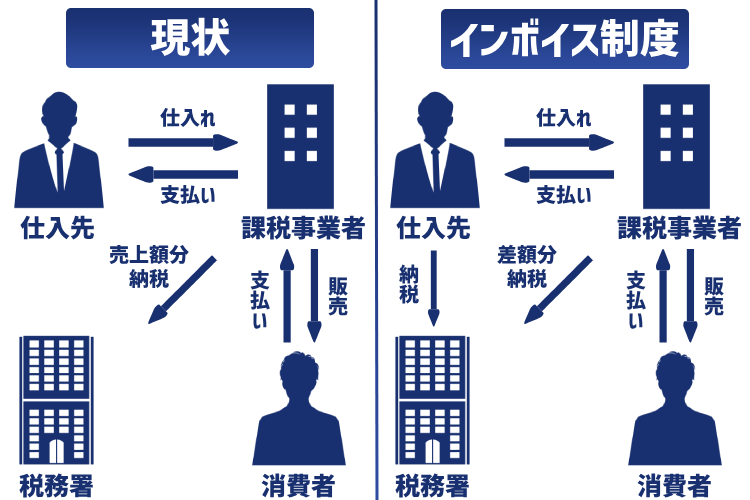

消費税の仕入税額控除とは?

消費税の仕入税額控除とは、課税事業者が納税すべき消費税を算出する際に、売上にかかる消費税から仕入れにかかった消費税を差し引いて計算することで、消費税の二重課税を解消する制度です。

例えば、小売り事業者Aが、仕入れ業者Bから商品を仕入れ、消費者に販売する取引を考えてみます。

仕入れを1万円で行うとすると、この時点で消費税10%がかかり、1,000円の消費税が発生します。

小売業者Aがこの商品を消費者に2万円で販売すると、消費税は2,000円発生します。

消費税は最終消費者が支払った税額が国に納付されるものなので、この取引で納めるべき消費税は2,000円です。

ですが、小売事業者が納税2,000円を全て行うと仕入れ時・販売時に2重に消費税を支払う2重課税になってしまい、不公平です。

この消費税は小売業者と仕入れ先が1,000円ずつ負担するのが正しい姿です。

仕入税額控除はこの2重課税を解消する制度であり、この取引のケースなら、販売時の消費税2,000円から仕入れ時に支払った消費税1,000円を差し引き、小売り事業者Aは1,000円を納税するのが公平です。

実際の取引では製造業者や卸売り業者など登場人物が多くなり、より複雑な取引が行われるケースが多いでしょう。

しかし、登場人物が増えても売り上げから仕入れに発生する消費税を差し引き、最終消費者が負担した消費税を分割して事業者が支払うというのは変わりません。

事業者が公平に消費税を分担するために必要になる制度、それが、仕入税額控除になります。

インボイス制度では、この仕入税額控除を受けるのに適格請求書が必要になるというのが、これまでとの大きな違いです。

インボイス制度はいつからスタート?延期の可能性は?

インボイス制度は、 2023年10月1日からスタートします。

個人事業主に与える影響の大きさが懸念され、さまざまな団体から延期や制度自体の廃止・再考が求められていましたが、すでに制度開始が間近に迫っており、延期される可能性はほぼなくなっています。

2023年10月1日になれば、インボイス制度がスタートすると考えて、間違いないでしょう。

インボイス制度は何のために行われる?

インボイス制度は政府による政策で、先述したように目的は消費税率の複数税率に正確に対応し、消費税を正しく徴収することにあります。

簡単に言ってしまうと、現状は8%と10%の違いから消費税の申告漏れが起きているので、インボイスを用いることでそれを無くそうというのが、インボイス制度です。

ただ、後ほど詳しく解説しますが、インボイス制度には実質的な増税という側面があり、こちらが本当の目的ではないかと推察する方も多く見かけます。

インボイス制度が開始されると免税事業者が課税事業者になる必要に迫られ、これまで消費税を免除されていた個人事業主も、消費税を負担する必要が出てくると考えられます。

今までは収入の低さから消費税を免税されていた人も、インボイス制度によって税負担が増える、結局のところ増税になる、場合によっては、インボイス制度で収入の10%が税として支払う必要がある、そういった状況が、懸念されています。

軽減税率とは?

インボイス制度について調べていると軽減税率について言及されることも多いので、軽く解説しておきます。

軽減税率とは特定の商品の消費税を一般的な消費税よりも低くする制度のことで、2019年10月1日から開始されています。

食品など生活必需品に消費税を一律にかけてしまうと生活を苦しい人には厳しすぎる負担になります。

そのため、酒類を除く飲食料品や新聞などが8%の軽減税率と設定されています。

スーパーやコンビニで食品を購入するとレシートで税率が8%になっているのが確認できますが、これが、軽減税率による消費税です。

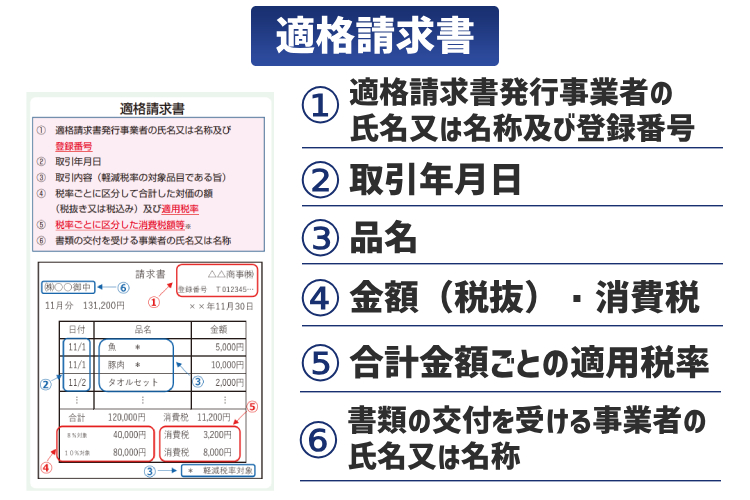

インボイス制度の適格請求書とは?

適格請求書とは、一定の項目を記載した書類のことで、この適格請求書をインボイスと呼んでいます。

消費税率を正しく把握するのに必要になるので、従来の書類より記載項目が増え、以下の6点を記載することが必要になります。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

請求書以外の仕入明細書や納品書、領収書であっても上記6項目がすべて記載されていれば、手書き・電子問わず適格請求書として発行することが可能です。

仕入税額控除を受けるには適格請求書(インボイス)を発行した上で、それを売り手・買い手ともに一定期間保存しておくことも、求められます。

インボイス制度を利用するには、適格請求書を発行すること、保存しておくことの2点に注意が必要です。

ちなみに、現行の制度、2023年9月30日までは、次の3つの要件を満たすことで仕入税額控除を受けることができます。

- 区分経理に対応した帳簿・請求書の保存

- 法定事項を帳簿に記載

- 区分記載請求書の保存

インボイス制度では、記載項目も増え、事務手続きも煩雑になってしまいます。こういった事務手続きの負担の増加も、インボイス制度が不評になる原因です。

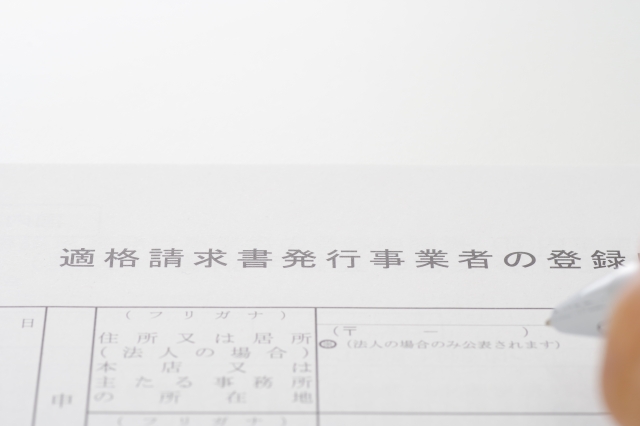

適格請求書(インボイス)は誰でも発行できる?

適格請求書を発行できるのは、適格請求書(インボイス)発行事業者のみとなり、誰でも発行ができるというわけではありません。

また、適格請求書発行事業者になるためには税務署に適格請求書発行事業者の登録申請書を提出して、審査を受ける必要があります。

この適格請求書発行事業者の申請を行えるのは、消費税の課税事業者のみです。

そのため、免税事業者が適格請求書を発行したいとなった場合は、まずは課税事業者になる必要があります。

ただし、登録日が令和5年10月1日から令和11年9月30日までの属する課税期間中であれば、適格請求書発行事業者の登録申請書のみ提出すれば、同時に課税事業者として登録できる経過措置が取られています。

令和5年10月1日から令和11年9月30日までの属する課税期間中であればインボイス発行事業者の登録申請と同時に、課税事業者の登録を行うことが可能です。

免税事業者が課税事業者になると、消費税の納税義務が発生し、それまで免除されていた分の税負担が発生してしまうので、注意しましょう。

事業者が適格請求書発行事業者になるかどうかは任意です。

そのため、インボイス制度が始まるからといって、事業者が必ず適格請求書発行事業者の申請を行わなければならないという訳ではありません。

不要と考えるなら、適格請求書発行事業者にならないとう選択も、可能です。

ただし、インボイス制度後に適格請求書を発行できない場合、取引先の課税事業者が仕入税額控除を受けることができなくなります。

取引相手の税負担が重くなってしまうことになるので、事業者であるならインボイス発行事業者になるかをしっかり検討しておく必要があります。

流れをまとめると、適格請求書を発行するには適格請求書発行事業者になる必要がある。適格請求書発行事業になれるのは、課税事業者のみ。免税事業者が適格請求書を発行するには、課税事業者になる必要があります。

インボイス制度が関係する業種・関係しない業種

インボイス制度ですが、そもそもこれが自分に関係するか分からない。こういった方もいるでしょう。

どういった業種・事業者にインボイス制度が関係するのか、インボイス制度が関係しない業種、インボイス制度が関係する業種、関係はするが影響は小さい業種に分けて、解説していきます。

インボイス制度が関係しない業種

インボイス制度で影響を受けるのは、消費税の課税事業者を主に取引相手とする事業者になります。

事業を行っていない一般の消費者の方は、インボイス制度は関係ありません。

仕入税額控除を受ける必要がない一般消費者のみを取引相手にする事業者の場合も、インボイス制度は関係ありません。

一般の消費者は、購入したものやサービスに対して消費税を直接納める必要がないので、仕入税額控除を受ける必要がなく、したがって、インボイス制度による影響を気にする必要もなくなります。

例えば、下記の事業などが、インボイス制度が関係ない業種に該当します。

- 理髪店

- 美容院

- エステサロン

- ネイルサロン

- 学習塾

- 英会話教室

- 音楽教室

- スポーツジム

理髪店や美容院の顧客は消費者であり、取引相手が仕入税額控除を受ける必要がないので、インボイス制度は気にせずに済みます。

インボイス制度が関係し影響も大きい業種

インボイス制度で大きな影響を受けるのは、消費税の課税事業者を主に取引相手とする事業者です。

影響の大きい事業者として考えらえるのは、下記の業種です。

- 飲食店

- デザイナー

- イラストレーター

- カメラマン

- ライター

- 一人親方

- 士業

- 委託ドライバー

- 不動産賃貸業

飲食店の場合、仕入れの際に取引先が免税事業者であると、インボイス制度で大きな影響が出てきます。

仕入れ先が免税事業者だった場合は適格請求書が受け取れず、その取引の仕入税額控除が適用されません。仕入れにかかる消費税額分を飲食店側で負担しなければいけなくなります。

インボイス制度が始まると、消費税の課税事業者が取引先から適格請求書を受け取れないと、税の負担が重くなってしまいます。

そのため、課税事業者を主な取引先にしている事業者の場合、課税事業者になることを求められたり、課税事業者になっている別の事業者と取引するために、現在の取引を打ち切られたりという可能性が出てきてしまいます。

インボイス制度を理由に一方的に契約を打ち切ったり、値下げを要求するのは独占禁止法や下請法に違反する可能性があることが告知されています。ですが、これにどの程度の強制力があるかは未知数です。

事業者のスキルによっては仕入税額控除による税負担より、取引を継続するメリットの方が大きく、影響が小さくなる可能性はあります。

しかし、同程度のスキルであれば免税事業者より課税事業者の方が取引で有利になるのは、否めません。

インボイス制度が始まれば、インボイス発行事業者であるかないかは大きな問題になるでしょう。

インボイス制度が関係するけれど影響が軽微な業種

専門分野で高いスキルを持っている事業者の場合、インボイス制度の影響は軽微になると予想されています。

イラストレーターやエンジニアなど高度かつ専門性の高いスキルを求められる業種の場合、高いスキルを持っている事業者は簡単に代わりができる事業者を見つけることができません。

そのため、インボイス制度が始まっても免税事業者だからといって簡単に契約を打ち切ったり、値下げを要求される可能性は低くなります。

また、新しい取引先を見つける際も高いスキルがあれば競争面で免税事業者という不利をくつがえせるでしょう。

こういった高度かつ専門性の高いスキルを求められる業種の場合は、インボイス制度による影響は少なくなるでしょう。

ただし、これは事業者が高度なスキルを持っているのが前提なので、同じイラストレーターであってもインボイス制度で影響があるかないかは異なってきます。

サラリーマンの副業の場合

サラリーマンの副業であっても、ライター、デザイナー、イラストレーターなど作品を取引しているケースは報酬に消費税が合算されているはずなので、インボイス制度の影響を受けます。

レストランの店員や工場の仕分け作業など、従業員の立場で働いている場合は報酬に消費税が含まれないので、インボイス制度による影響はありません。

免税事業者とは?

インボイス制度で一番影響が大きいのが、免税事業者です。しかし、免税事業者というのが良く分からないという方もいるでしょう。

免税事業者とは、基準期間の課税売上が1,000万円以下の、自ら課税業者になることを申請していない事業者のことです。

事業者であれば消費税の納税義務があるのですが、例外的に基準期間(個人事業者は前々年、法人は前々事業年度)の課税売上高が1,000万円以下の事業者の場合は、納税義務が免除されます。

もし現在の自分が免税事業者なのか課税事業者なのか分からないといった方の場合、売り上げが1,000万円を超えていないなら、免税事業者になっているでしょう。

課税事業者とは消費税の納税義務がある事業者のことで、基準期間(個人事業者は前々年、法人は前々事業年度)における課税売上が1,000万円を超える事業者が、課税事業者になります。

また、売り上げが1,000万円以下の事業者であっても、税務署に消費税課税事業者選択届出書を提出することで、課税事業者になることが可能です。

インボイス制度開始で取るべき対応は?

インボイス制度開始に向けて取るべき対応は、課税事業者か免税事業者かで異なります。

課税事業者の場合

課税事業者の方の場合、これまで通り仕入税額控除を受けるには法的に有効な適格請求書を発行する必要があるので、適格請求書発行事業者の申請を行い、適格請求書を発行できる資格を得ましょう。

また、取引先が仕入税額控除を行えるようにするためにも、適格請求書を発行できるようにしておく必要があります。

9月30日までに申請を行えば、インボイス制度開始の10月1日から有効な適格請求書を発行することが可能です。

課税事業者はすでに消費税を支払っているので、適格請求書発行事業者になっても新しく税負担が増えることがありません。

インボイス発行による事務手続きの煩雑さは考慮する必要がありますが、取引相手が免税事業者ばかりというのでもない限り、適格請求書発行事業者の申請を行う必要があるでしょう。

適格請求書(インボイス)発行事業者への登録申請方法

登録申請は、パソコン・スマートフォンからの Web申請か、書面による提出で行えます。

申請後すぐにインボイス発行事業者になれるわけではなく、登録番号発行までには数カ月の時間が必要になります。

できるだけ早くインボイス発行事業者になりたい場合は、e-Taxで申請を行うと、登録番号の発行が速くなります。

パソコン・スマートフォンを利用して登録申請をする場合は、マイナンバーカード(もしくは電子証明書)を使い、e-Taxにログインして申請手続きを行います。

e-Taxにログインしたら登録申請データの作成、送信を行いましょう。e-Taxで登録申請を行うと、登録番号発行までに、おおむね一月半ほどかかります。

書面・郵送で申請する場合、国税庁のWebサイトから申請書をダウンロードし、必要事項を記入しましょう。申請書は2枚あるので、記入漏れ、送付忘れに注意が必要です。

郵送で提出する場合は、管轄地域のインボイス登録センターに書面を送付します。

インボイス発行・保存の準備をしておく

課税事業者の売上は、「インボイスを発行する側」になります。

インボイスは必須の記載項目が6つあり、原則7年間の保存しておく必要があるので、テンプレートやなどの準備を整えておくと、後の業務がスムーズになります。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

インボイスの受取・保存の準備をしておく

課税事業者が行う仕入は、「インボイスを受け取る側」になります。仕入税額控除を受けるのにインボイスの受取と保存が必要になるので、その準備もしておきましょう。

取引相手が適格請求書発行事業者であるかどうかを確認しておかないと、仕入税額控除を受けられるかどうかが異なってきます。

取引相手が適格請求書発行事業者であるかは確認を取っておきましょう。

インボイス制度が開始されると売上税額と仕入税額の計算方法が変更になり、課税事業者と免税事業者からの課税仕入を区別する必要がでてきます。

買い手となる課税事業者は、インボイス制度に対応した会計ソフトに変更しなければならないケースが出てくるかもしれません。

交付した適格請求書の写しを保存する必要もあるので、こちらにも対応が必要です。

免税事業者の場合

免税事業者の場合は、そのまま免税事業者でいるか、課税事業者となり適格請求書の発行資格を得るか、選択する必要があります。

課税事業者になるのかの判断基準としては、主な取引先が課税事業者であるかを確認しましょう。

取引先が課税事業者である場合、適格請求書を発行できないと仕入税額控除を受けられなくなるため、インボイス制度開始後は消費税の負担が重くなります。

そのため、免税事業者は、取引先から適格請求書を発行するように求められたり、報酬から消費税分の値引きなどを要求されるなどの対応を求められる可能性があります。

最悪の場合、適格請求書を発行できないなら取引終了という可能性もあるので、免税事業者は課税事業者になることを検討する必要があるでしょう。

ただし、免税事業者が課税事業者になると、これまで免除されていた消費税を納める必要があるので、税金の負担は重くなります。

取引の継続と税の支払いを天秤にかけて、どちらがより良い選択か、判断する必要があるでしょう。

売り上げが500万円あるイラストレーターが課税事業者になると、消費税10%の50万円を納税する必要があります。

インボイス制度が導入されてもしばらくは2割特例などの軽減措置がありますが、消費税の負担は重い物になるので、課税事業者になるかの判断は慎重に行うようにしましょう。

主な取引先が免税事業者だった場合は適格請求書を発行する必要がないので、免税事業者のままでいても、ただちに大きな影響が出るということはないと考えられます。

ただし、免税事業者が新しく課税事業者と取引する場合は、適格請求書を発行できないことが不利な要素になります。

免税事業者と課税事業者で仕事の取り合いになった場合は、同程度のスキルであれば免税事業者は競争に負けることになるでしょう。

アニメ会社(課税事業者)が免税事業者のイラストレーターと取引すると、仕入税額控除が使えず余計に消費税を支払うことになります。

しかし、適格請求書を発行できる課税事業者のイラストレーターと取引するなら、仕入税額控除を使って消費税の負担を抑えることができます。

同じ仕事を取り合う場合、スキルに大きな差が無いなら、どちらが選ばれるかは明白です。

将来的な取引先の拡大などを考えると、免税事業者は課税事業者になることを検討しておかなければいけなくなります。

免税事業者が課税事業者・適格請求書(インボイス)発行事業者へ登録する方法

免税事業者がインボイスを発行するには、まず課税事業者になる必要があります。インボイス発行事業者になれるのは、課税事業者のみだからです。

消費税の免税事業者が自らの意思で課税事業者として登録するには、消費税課税事業者選択届出書を税務署に提出する必要があります。

ただし、インボイス発行事業者になるめに課税事業者になる場合は、登録日が令和5年 10 月1日から令和 11 年9月 30 日までの属する課税期間中であるときは、適格請求書発行事業者の登録申請書のみ提出すれば、同時に課税事業者として登録できる経過措置が取られています。この場合、課税事業者としての登録は、省略できます。

インボイス発行事業者の登録申請は課税事業者が行うのと同じで、e-Tax、書面にて行えます。

e-Taxの場合はマイナンバーカードや電子証明書でログインし、申請データを入力・送信。書面の場合は、国税庁から書面をダウンロードし、所轄のインボイス登録センターに送付しましょう。

e-Taxでの登録申請なら一月半。書面での登録申請なら3カ月程度で、登録が行えます。

インボイス制度のメリット・デメリット!なぜインボイス制度は「やばい」「ひどい」と言われる?

インボイス制度ですが、「やばい」「ひどい」といった否定的な意見を目にすることも多いです。

「消費税を正しく徴収する」「これまで支払っていなかった免税事業者から消費税を取る」こういった表面的な要素を見れば、インボイス制度を特に否定することはなさそうに思えます。

一般的な消費者の方からすれば、消費税を皆が払うということで、公平な良い制度にも思えるでしょう。

免税事業者が課税事業者になるかは任意なので、個人事業主の方でも、特に騒ぐことはない、そう思ってしまうかもしれません。

ですが、実際にインボイス制度が始まると、立場の弱い人ほど不利益を受ける、かなり厳しい制度だというのが分かってきます。

インボイス制度はメリットに比べ、デメリットがあまりにも大きいのです。

インボイス制度のメリット

インボイス制度のメリットとしては、下記の点が挙げられます。

- 政府として税の増収になる

- 請求書のやり取りが電子化されれば、ある程度自動化されて事務作業が楽になると考えられている

- 売り手側の課税事業者にとって取引先を広げるチャンスと捉えることも可能

インボイス制度のデメリット

インボイス制度のデメリットとしては、下記の点が挙げられます。

- 免税事業者が職を失う・収入の低下

- 適格請求書発行事業者になると事業者名がWEB上に公開されてしまう

- 経理業務の煩雑化による負担増加

- 実質的な増税になる

免税事業者は収入的に厳しくなる可能性が高い

免税事業者は適格請求書を発行できません。そのため、インボイス制度開始後は契約を打ち切られたり、値下げを要求される可能性を無視できません。

経済が停滞する中ではコストカットが重要視されます。

仕入税額控除を受けたい課税事業者が好んで免税事業者と取引する理由はないので、取引終了や値下げ交渉のリスクは非常に高くなってしまいます。

適格請求書(インボイス)発行事業者になると事業者名がWEB上に公開されてしまう

適格請求書発行事業者になると、個人事業主の場合は本名を含む登録情報がweb上の適格請求書発行事業者公表サイトに公開されるようになります。

これは、取引相手が本当に適格請求書発行事業者であるかを確認するために必要とされる措置なので、適格請求書発行事業者になる以上、webに本名が公開されるのは防ぐことができません。

また、適格請求書発行事業者公表サイトは誰でもアクセスできるのも、このシステムの問題点です。

漫画家や声優の方の場合、インボイス制度がきっかけで本名がバレるというリスクは無視できないものになるでしょう。

ペンネームや屋号は公開が必須ではないので、すぐに本名がバレるという可能性は低いです。とはいえ、誰でも閲覧できるweb上に本名が載ってしまうというのは、不安の種になってしまいます。

業務の複雑化

適格請求書には登録番号や税率などを記載する必要があり、インボイス制度開始後は書類作成の手間が増えます。

メリットで業務の効率化に触れているのでそれと矛盾するようですが、あれはツールを導入できるという前提があっての話です。

請求書を手書きにする人や、こういった事務作業が苦手な方の場合、事務作業の負担は無視できないものになるでしょう。

個人事業主は書類作成に時間がとられると、本来の業務に割くべき時間が減少します。それが減収になってしまう可能性があるのも、インボイス制度のつらいところです。

インボイス制度は実質的な増税になる

インボイス制度が「ひどい」「やばい」といわれる一番の原因は、この制度が実質的な増税につながり、その結果、廃業せざるを得なくなる可能性があるという点にあります。

免税事業者が適格請求書の発行資格を得るには、まず課税事業者になる必要があります。

しかし、課税事業者になると、免税事業者では免除されていた消費税を納税する必要があり、税金の負担が重くのしかかります。

免税事業者が新たに消費税を納税するとなった場合、その負担は非常に厳しいものになるのです。

課税売上が250万円の個人事業主のケースだと、消費税を25万円納入する必要が出てくるのです。

インボイス制度でいきなり収入の10%が税金として必要になる、こう考えると、免税事業者が課税事業者になるのが苦しいというのが分かるでしょう。

とはいっても、「免税事業者が課税事業者になるかは任意なのだから、消費税の支払いが厳しいのならそもそも課税事業者にならなければいいのでは?」こう思われるかもしれません。

ですが、現実的に考えて、免税事業者がそのまま業務を続けられるかは、大いに疑問です。

確かに、主な取り引き先が免税事業者である場合は、免税事業者が課税事業者になる必要はありません。

今ある取引が終了した時や、新しく取引先を見つける時、課税事業者を相手にするなら、適格請求書を発行できる方が、競争上、断然有利です。

何らかの取引をする際、わざわざ高いお金を支払う人はいないでしょう。インボイス制度開始後に免税事業者がそのままでいるというのは、厳しくなっていくはずです。

同程度のスキルの人であれば、安く雇える人を雇うのが当然だからです。

インボイス制度開始からどれぐらいの時間がかかるかは不明ですが、徐々に免税事業者が淘汰され、課税事業者になっていくのは避けられないはずです。

インボイス制度により、免税事業者は課税事業者になる必要に迫られ、これまで免除されていた消費税を支払う必要があり、実質的な税負担の増加、増税になってしまいます。

低収入の個人事業主がこの負担に耐えられなくなれば、廃業という選択を取らざるを得なくなるでしょう。ゆえに、インボイス制度は「ひどい」「やばい」と嘆かれることになっているのです。

インボイス制度には経過措置・軽減措置もあり

これまで述べてきたように、インボイス制度が始まると事業者には大きな影響があります。

それを緩和するための経過措置も準備されているので、自身が利用できる措置を確認し、活用していきましょう。

経過措置:免税事業者との取引がある課税事業者の場合

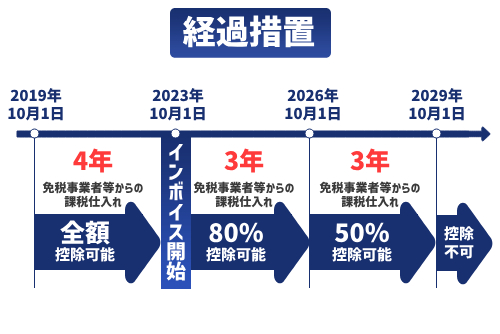

インボイス制度の経過措置とは、免税事業者との取引がある課税事業者の急激な負担を軽減するために行われる、6年間の仕入税額控除の経過措置です。

免税事業者や適格請求書発行事業者ではない課税事業者と取引をしている課税事業者が、適格請求書以外の請求書でも一定割合の仕入税額控除を受けられる制度になります。

- 対象:適格請求書発行事業者ではない免税事業者や課税事業者と取引をしている課税事業者

- 対象期間:2023年10月1日〜2026年9月30日まで80%控除、2026年10月1日〜2029年9月30日まで50%控除

2023年10月1日から3年間は仕入税額の80%が、2026年10月1日からは、仕入税額の50%が、経過措置により控除されます。

経過措置による仕入税額控除を受けるには、帳簿および要件を満たした請求書の保存が必要になります。

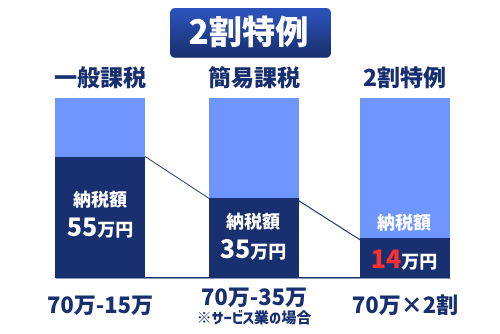

2割特例:免税事業者からインボイス発行事業者になった場合

インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になった方は、税負担・事務負担を軽減するため、売上税額の2割を納税額とすることができます。

売り上げが700万円の事業者のケースなら、70万円(税率10%)×2割の14万円が、納税額になります。

消費税の申告を行うためには、通常なら経費等の集計やインボイスの保存などが必要です。

しかし、2割特例を適用すれば、所得税・法人税の申告で必要となる売上・収入を税率毎(8%・10%)に把握するだけで、簡単に申告書が作成できます。

税負担が軽くなるだけでなく、事務手続きも楽になるので、インボイス発行事業者になるのなら、利用しましょう。

2割特例は事前の届出も不要で、申告時に適用するかどうかの選択をするだけで、利用可能です

- 対象:免税事業者からインボイス発行事業者になった方

- 対象期間:令和5年10月1日~令和8年9月30日を含む課税期間(個人事業者は、令和5年10~12月の申告から令和8年分の申告まで対象)

対象期間は令和8年9月30日を含む課税期間になるので、3年は2割特例による軽減措置を受けることができます。

少額取引はインボイス不要:中小事業者向け

インボイス制度による事務負担を軽減する目的から、1万円未満の課税仕入れ(経費等)については、帳簿の保存のみで仕入税額控除が可能になります。

- 対象:基準期間の課税売上が1億円以下、または1年前の上半期(個人は1~6月)の課税売上が5千万円以下の事業者

- 対象期間:令和5年10月1日~令和11年9月30日

1万円未満の課税仕入れ(経費等)がインボイス無しで行えるので、事務手続きは大分緩和されるでしょう。

その他:補助金の拡充

持続化補助金について、免税事業者がインボイス発行事業者に登録した場合は、補助上限額が一律50万円加算されます。

また、IT導入補助金(デジタル化基盤導入類型)は安価な会計ソフトも対象となるように、補助下限額が撤廃されています。

補助金を利用する方は、こちらも確認しましょう。

インボイス制度に関するよくある質問

インボイス制度に関するよくある質問について、簡単に回答していきます。

インボイス制度は誰が決めた制度?

インボイス制度は、消費税額を正確に把握するのを目的に、政府の定めた制度です。

インボイス制度で誰が得をする?

インボイス制度により税収の増加が望めます。

また、仕入税額控除によって、2重課税を解消し、事業者が公平に消費税を分担できるようになります。

そもそもインボイスって何?

消費税の仕入税額控除に必要になる適格請求書=インボイスです。

仕入税額の控除を受けるためには、適格請求書(インボイス)を発行し、それを販売者と購入者の両方が一定期間保管する必要もあります。

インボイスは誰でも発行できる?

インボイスを発行できるのは、国税庁に登録したインボイス発行事業者のみです。

免税事業者がインボイスを発行したいとなった場合は、まずは課税事業者になる必要があります。

その場合は、それまで免除されていた消費税の納税義務が発生するので注意しましょう。

インボイス発行事業者は誰でもなれる?

インボイス発行事業者になれるのは、課税事業者のみとなります。免税事業者のままでは、インボイス発行事業者になれません。

課税事業者とは、課税期間における課税売上高が1,000万円を超える事業者のことを指し、免税事業者は課税売上高が1,000万円未満の事業者を指します。

結局インボイス制度で何をしなければいけない?

課税事業者と取引のある事業者は、インボイス発行事業者になるかを検討しなければいけません。

インボイス発行事業者になった場合は、適格請求書の発行と保存が必要となります。

保存については、買い手、売り手、双方ともに7年間の保存が義務付けられています。

インボイス制度をやらないとどうなる?

課税事業者と取引する場合、取引先が消費税の仕入税額控除を受けられなくなります。

そのため、顧客や取引先から今後の取引に難色を示されるケースが考えられます。

インボイス制度になぜ反対?

インボイス制度に反対している人が多いのは、免税事業者にとって実質的な増税になってしまうのが原因です。

状況によっては、多くの個人事業主が廃業せざるを得なくなる可能性があります。

また、事務手続きも煩雑化してしまうのも、インボイス制度に反対する理由になっています。

インボイス制度に関する補助はある?

免税事業者からインボイス発行事業者になった場合、納税額・手続きともに津負担の軽くなる2割特例が使えます。

免税事業者との取引がある課税事業者の場合、納税額を80%にできる経過措置が用意されています。

また、1万円未満の課税仕入れについては、帳簿の保存のみで仕入税額控除が可能です。

インボイス制度に抜け道はある?

抜け道という訳ではありませんが、インボイス制度が始まってもインボイス発行事業者にならないという選択は可能です。

ただし、取引先が負担する消費税が多くなるので注意が必要です。

まとめ

インボイス制度は2023年10月1日から始まる消費税の仕入税額控除に関する制度です。

制度開始後は仕入税額控除にインボイス(適格請求書)が必要になり、このインボイスを発行するにはインボイス発行事業者になる必要があります。

また、インボイス発行事業者になるには課税事業者になる必要があるので、免税事業者がインボイスを発行する場合はこれまで負担する必要がなかった消費税を支払う必要が出てきます。

インボイス発行事業者になるかは任意なので、免税事業者は免税事業者のままでいることも可能です。

ただし、その場合は取引先が課税事業者だと仕入税額控除を受けられなくなり、税の負担が重くなってしまいます。

インボイス制度により、否応なく免税事業者のままでいるか、課税事業者になるかの選択が必要になるでしょう。

メディア(家電小ネタ帳®)に関するお問い合わせ

お問い合わせ人気記事ランキング

-

1位

【2025年】ドコモ新料金プラン「ドコモ MAX」「ドコモ mini」とは?旧プランとの比較も

-

2位

【一眼レフ並み!】カメラ性能が高いスマホをランキング形式でご紹介

-

3位

【2025年版】auの料金プランを徹底比較!一覧やおすすめプランをご紹介

-

4位

【2025年10月まで】Windows10サポート終了!期限延長やどうすればいいのか解説

-

5位

VAIO 最新ノートパソコン実機レビュー|使ってわかった評判とおすすめ機種

関連記事

-

2025.5.2

2025.5.2【2025年】 母の日はいつ?ギフト・プレゼントに何...

-

2025.2.28

2025.2.28ひな祭りとは?意味や由来、歌詞、食べ物、飾りなどを紹...

-

2025.2.6

2025.2.6バレンタインデーの由来は?いつ?海外との違いや本当の...

-

2025.1.31

2025.1.312025年の節分は2月2日!恵方巻・豆まきの由来や方...

-

2024.12.20

2024.12.20グアム旅行の費用やおすすめ時期は?観光スポットや持ち...

-

2024.12.14

2024.12.14大掃除のやり方のコツは?順番や必要なもの、チェックリ...

-

2024.12.25

2024.12.25【2025年巳年】年賀状印刷はノジマがおすすめ!干支...

-

2024.8.23

2024.8.23【雷対策】雷サージからコンセントを守るには?パソコン...

-

2024.6.20

2024.6.20【2024年】今年の父の日はいつ? 由来や始まった時...

-

2024.11.22

2024.11.22【神奈川県】ノジマも参加!「はじめてばこ」とは?気に...

-

2024.2.27

2024.2.27【速報】大谷翔平選手のオープン戦、生中継放送が決定!...

-

2025.3.28

2025.3.28CES2024現地レポート!最新家電など見どころをご...

-

2024.1.26

2024.1.26【速報】日経社歌コンテスト2024でノジマが第2位&...

-

2023.12.31

2023.12.31【井上尚弥vsタパレス戦】Leminoで完全無料で試...

-

2023.11.29

2023.11.29【注意】詐欺の種類を解説|Amazon、佐川急便詐欺...

-

2023.9.30

2023.9.30インボイス制度とは? わかりやすく個人事業主、免税事...

-

2023.9.6

2023.9.6ポイント付与終了!【第3弾】かながわPayまとめ!使...

-

2024.11.11

2024.11.11モバイルバッテリーの正しい捨て方を解説!回収ボックス...

-

2023.6.22

2023.6.22コンさるメジャーの使い方!設置場所・搬入経路の測り方...

-

2023.7.3

2023.7.3大雨対策のポイントと備え方!大雨警報と注意報の違いも...

-

2023.10.20

2023.10.20【6/15放送】TBSテレビ「櫻井・有吉 THE夜会...

-

2025.3.26

2025.3.26黄砂とは?時期はいつからいつまで?原因や症状、対策方...

-

2023.3.16

2023.3.16新生活家電セットおすすめ!一人暮らし向けや安いセット...

-

2025.1.17

2025.1.17新生活に必要なものは?家電と日用品・消耗品のチェック...

-

2025.3.7

2025.3.7家庭でできる地震対策方法|防災グッズや地震時に取るべ...

-

2023.4.7

2023.4.7【ポイント付与期限が9月末まで延長】マイナポイント最...

-

2023.5.4

2023.5.4マイナンバーカードの申請方法まとめ!ポイントのもらい...

-

2023.2.1

2023.2.1特殊詐欺とは?最新の手口と電話機での対策方法を解説!

-

2022.10.3

2022.10.3【新発表】Wi-Fi 6E対応ルーターとは?NECの...

-

2023.7.31

2023.7.31台風への備えが必要な理由は? 買い物で備えるものや防...